El Banco Central redujo la exigencia para que los bancos presten a las pymes del sector productivo. Si bien fue prorrogada la línea de financiamiento a la inversión, que obliga a las entidades a otorgar créditos a empresas que de otro modo serían dejadas de lado, se aplicaron modificaciones a favor de los bancos y en contra del sector productivo. Este semestre, la asistencia financiera a las pymes a través de la línea será de como mucho la mitad en términos nominales de lo que fue en el primer semestre de 2014. Si se descuenta la inflación, el monto real prestado es más bajo todavía. El menor monto será más caro y se adaptará menos a las necesidades de los fabricantes. Los cambios se dan en un contexto de estrechez financiera por la suba de las tasas, enfriamiento de la demanda y amenaza de importaciones que compiten con producción local.

La línea de créditos para la inversión productiva fue lanzada en 2012 con el objetivo de mejorar el acceso de las pymes al financiamiento. Se estableció que una porción creciente de los depósitos del sector privado se destinaran a ese tipo de operaciones, a tasa subsidiada y con plazos atractivos. Según datos del Banco Central, desde 2012 se otorgaron a través de ese mecanismo créditos por 137 mil millones de pesos aproximadamente. El último tramo del que se tienen datos oficiales es el primer semestre de 2015, cuando se canalizaron 32 mil millones de pesos de los cuales el 87 por ciento fue para las micro, pequeñas y medianas empresas (a pesar de que se exigía que el 100 por ciento fuera para las mipymes, se contemplaron excepciones). Para el segundo semestre el piso para que las entidades presten a las mipymes subió al 7,5 por ciento de los depósitos del sector privado no financiero en pesos, a una tasa de hasta el 18 por ciento anual y un plazo desde los 36 meses. Se calcula que el total prestado debería haber ascendido a los 50 mil millones de pesos.

La nueva conducción del BCRA a cargo de Federico Sturzenegger renovó la línea. Sin embargo, se aplicaron modificaciones que limitan en los hechos el financiamiento para las pymes, en un contexto económico adverso por la suba de tasas, caída de la demanda y por la apertura a las importaciones.

En primer lugar, se modificó el método de cálculo del monto mínimo a financiar. Antes se establecía que determinado porcentaje (creciente) de los depósitos deba canalizarse como nuevos préstamos a las pymes. Ahora se definió un porcentaje más alto pero se descuentan los préstamos ya otorgados. El problema no es el método sino que se definió un porcentaje que favorece a los bancos. En el mercado y en la propia autoridad monetaria se calcula que alrededor del 12 por ciento de los depósitos del sector privado no financiero están actualmente comprometidos en la línea de inversión productiva. Es el resultado de los créditos sucesivos otorgados desde 2012. El BCRA estableció ahora que el 14 por ciento en total esté dirigido a estas operaciones. Es decir, se debe incrementar en un 2 por ciento. Eso representa alrededor de 16 mil millones de pesos en nuevos préstamos. Es menos de la mitad de los 32 mil millones otorgados en el mismo período de 2014 sin contar la inflación.

Además, el piso de créditos para las mipymes pasó al 75 por ciento de la línea. Se trata de otro recorte, si se considera el 87 por ciento canalizado a las mipymes en el primer semestre de 2015, porque es razonable pensar que si los bancos no deben prestar a ese tipo de empresas, no lo harán. No sólo está el tema de la cantidad de dinero prestado a las pymes sino la calidad. Antes la tasa máxima que fijaba el Central para esos créditos era del 18 por ciento y ahora pasa al 22 por ciento. Asimismo, la nueva línea pone un tope del 15 por ciento del cupo para los descuentos de cheques, una operatoria indispensable para las pymes. En el primer semestre de 2015 el 26 por ciento de la línea fue para descuento de cheques, por debajo del tope que era del 35 por ciento.

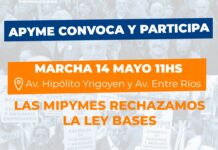

Ante esta decisión intempestiva del Central, Eduardo Fernández, presidente de la Asamblea de Pequeños y Medianos Empresarios (APYME) explicó a Portal de Noticias que «nosotros creemos que el sistema financiero tiene que ser un apoyo al sector productivo toda restricción o tipo de resolución que reste prestamos al sector productivo seguramente va a influir en los puestos de trabajo y la subsistencia de las empresas del sector, por eso esperamos que el sistema financiero se ponga acorde a esto y que esta mediadas restrictivas sean cambiadas por nuevas normas del banco central que favorezcan a las empresas que producen y dan trabajo en el país», concluyó